Reforma do IR: arapuca fantasiada de bom mocismo – I

Sob a desculpa de aumentar o limite de isenção do Imposto de Renda da pessoa física, o Governo Federal enviou o seu projeto de lei ao Congresso (quem quiser ler o projeto, basta clicar aqui). O resultado, é o aumento da carga tributária na veia, para usar um dos aforismos comuns do ministro Paulo Guedes. E o pior: mudando pouco, quase nada, para aqueles que seriam os supostos beneficiados.

Fizemos um levantamento com base nos próprios relatórios de arrecadação da Receita Federal do Brasil (RFB), e fica fácil de perceber que o resultado é o aumento da arrecadação, sem eufemismos.

Além disso, diversas alterações foram propostas que, em se confirmando, vão demandar uma profunda reavaliação das empresas em sua forma de operar e pagar tributo: dividendos serão tributados, holdings patrimoniais serão inviabilizadas, manter sociedades no exterior vai implicar em maior tributação e pagamento por regime de caixa na pessoa física, dentre outras maldades.

Isenção de IR = Arrecadação maior (?)

O bom mocismo da proposta é a elevação da faixa de isenção do IR da pessoa física de R$ 1.903,99 para R$ 2.500,00.

Ocorre que nessa faixa, hoje, ninguém paga imposto.

Isso porque na declaração de ajuste existe um desconto simplificado mínimo de 20%, o qual, aplicado sobre os R$ 2,5 mil, fazem a renda tributável cair para R$ 2 mil, quase no limite de isenção, gerando um IR a pagar ínfimo (R$ 7,20 ao mês, ou 0,29% da renda).

E para compensar a isenção, o projeto extingue o desconto simplificado de 20% na declaração de ajuste para rendimentos anuais acima de R$40mil. Apenas relembrando: os contribuintes, ao fazerem a declaração do IRPF, podem optar pelo desconto simplificado, ou pelas deduções legalmente permitidas pela legislação. Como são pouquíssimas as hipóteses de dedução, a maioria dos contribuintes (segundo relatório da própria RFB) opta pelo modelo simplificado.

Resumo: o IRPF vai aumentar, no mínimo, em 20% para quem ganha acima de de R$ 40 mil ano (R$ 3,33 mil ao mês).

Em síntese: para quem ganha até 2,5k, nada muda; para quem ganha entre 2,5k e 3,33k, há um benefício; e para todos os demais que ganham acima de 3,3k, haverá aumento de tributo.

Dados extraídos dos relatórios da RFB demonstram que haverá aumento na arrecadação, e que para essa isenção, sequer se fazia necessária a tributação de lucros e dividendos.

O último relatório da RFB sobre declarações de ajuste entregues disponível para consulta é o de 2018.

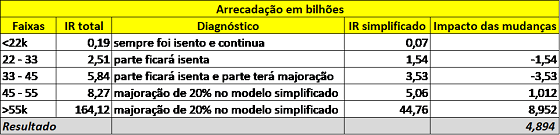

O resumo das declarações entregues, é o seguinte:

Como se pode ver, o relatório divide em 5 faixas de renda. A faixa isenta com o projeto vai até R$ 30 mil ano, o que pega toda a primeira faixa acima, e uma parte da segunda. Gente que já não paga tributo hoje.

E a faixa acima de R$ 40 mil/ano, os que deixarão de ter o desconto simplificado, pega parte da 3ª faixa e todas as demais.

Simplificando a análise daqueles números, pegando o imposto devido de cada faixa, e adequando-as ao novo projeto, o resultado é o seguinte:

Observações: (i) o relatório da RFB traz relatórios separando as declarações completas e simplificadas, por isso foi possível criar uma coluna somente de IR pago por declarações simplificadas; (ii) embora nas 2ª e 3ª faixas tenha apenas parte dos declarantes com isenção, no nosso cálculo consideramos todos eles, o que demonstra ser o aumento na arrecadação até maior do que o calculado acima.

Ou seja, o bom mocismo de aumento do limite de isenção, conjugado com a extinção do desconto simplificado, geraria, em 2018, um aumento de arrecadação de quase R$ 5 bilhões.

E ainda nem começamos a falar de tributação de dividendos.

Tributação de dividendos

A tributação de dividendos foi inserida no mesmo projeto de reforma do IR. Quer-se tributar os lucros e dividendos em 20%, e desonerar as empresas em 5%.

Já escrevemos em diversas oportunidades sobre esse tema e, de modo geral, ele é mal colocado na mídia e pelo próprio governo.

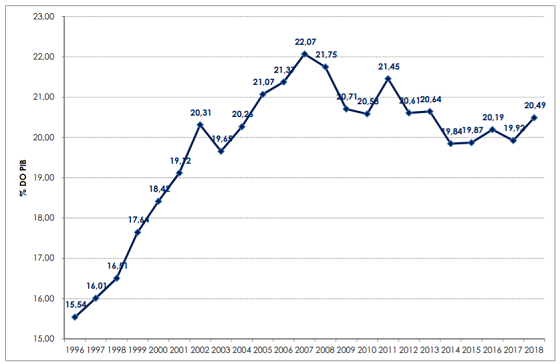

Em 1996, quando se institui a isenção dos dividendos, o objetivo não foi criar uma benesse para investidores e empresários, mas concentrar a tributação na PJ, facilitando a fiscalização, e aumentando a arrecadação.

E parece ter dado certo. O gráfico abaixo mostra a evolução da arrecadação em comparação com o PIB do país de 1996. A fonte, é a própria RFB:

Como vimos na tabela de dados extraídos do IRPF 2018 no tópico anterior, os contribuintes em geral tiveram R$ 957 bilhões de rendimentos isentos, excluídos aí as heranças e doações.

Além de lucros e dividendos, podem ser rendimentos isentos os ganhos de capital na venda de bens de valor até R$ 35 mil/mês (R$ 20 mil para ações na bolsa), alienação do único imóvel, dentre poucos outros casos. De maneira que a imensa maioria dos rendimentos isentos ali indicados, é recebimento de dividendos.

Fazendo a conta, 20% desses R$ 957 bilhões equivale a R$ 191 bilhões de arrecadação.

Ah, mas vai reduzir em 5% a alíquota das empresas: hoje (IRPJ + CSLL) é 34%, passará para 29%, uma redução de 14,71% na tributação da PJ.

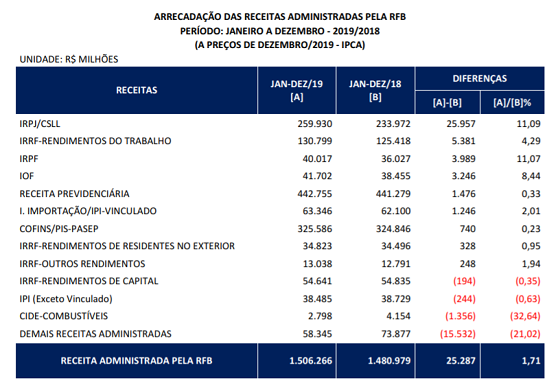

Vejamos então quanto se arrecadou de IRPJ, segundo o mesmo relatório da RFB:

Ou seja, R$ 260 bilhões arrecadados com IRPJ/CSLL. Assim, uma redução de 14,71% (os tais 5% reduzidos na alíquota do IR) significa perder aproximadamente R$ 38 bilhões.

Excelente negócio: perde R$ 38 bi com a redução do IRPJ e ganha R$ 191 bi com a tributação de dividendos. Como dissemos, é o Estado cravando mais fundo os caninos na jugular do cidadão. Afinal, é preciso bancar a ineficiência do gigantismo estatal, e as sinecuras do serviço público.

No próximo artigo trataremos de outros aspectos da reforma, seus impactos no dia a dia das empresas, os planejamentos tributários que virão, as dificuldades para as holdings, e os defuntos ressuscitados: distribuição disfarçada de lucros, dupla autuação (na PJ e na PF por presunção da distribuição do valor autuado), dentre outros fantasmas que estavam exorcizados há 30 anos, e voltarão para assombrar o contribuinte.